こんにちは!ケイシと申します!

日米高配当株投資、日本個別株投資の投資判断や分析方法などを発信しています!

ドル/円が1ドル141円と円高になってきました。

今回の円高がどこまで行くかは誰にも分かりませんが1ドル150円台に比べたら日本人からみた「為替リスク」は低下しました。

今回は個人的な為替リスクを考慮した米国高配当ETF戦略を書いていきます!

記事の流れはこちら

・円高になるほど「為替リスク」は減る

・米国高配当ETFの現状利回り

・ケイシの過去米国高配当ETF投資事例

・米国高配当ETFの買いはいつか

・まとめ

私は為替のプロではないのでどこで円高は止まるか?などは分かりませんが米国高配当株ETFへの投資ハードルは下がってきているのは確かです。

それでは解説していきます!!

円高になるほど「為替リスク」は減る

2022年頃から円安が加速して1ドル150円が当たり前がここ2,3年続いてます。

(出所、Googleファイナンス)

↑ドル/円の5年チャートです。2025年4月現在の1ドル140円はここ数年で考えれば「円高」ですが2022年始めと比べたらまだまだ「円安」ですね。

じゃあ1ドル110円、120円に戻るのか?というと分かりませんが1ドル100円を切るような円高になる可能性は低いと思います。※2008年リーマンショック時は1ドル80円時代もありましたが再度80円時代が来ることは「金融危機」「輸出企業の国内回帰」などが重なっても難しいように思います、、

なので例えば1ドル120円になる「円高リスク」を

1ドル160円か、1ドル140円でドルに換えるのではリスクは少なくなります!

株式と違って為替は0円になることはない!

最大円高リスクをリーマンショック時の1ドル80円だとして、1ドル160円から考えたら50%下落。

1ドル140円から1ドル80円で約43%下落。

これが1ドル120円の円高リスクですと

・1ドル160円→1ドル120円で25%の為替リスク

・1ドル140円→1ドル120円で14%の為替リスク

為替リスクは大分減りますね^^

2025年の株価下落で厳しく感じるのは「円高株安」のダブルパンチだからです。

S&P500連動の投資信託「eMAXIS Slim米国株式(S&P500)」は直近高値から約23%下落とS&P500の下落率約15%程と比べても下落率は大きくなっています。

(出所、ヤフーファイナンス)

長期で見れば為替リスクは平準化するとありますが現在の1ドル140円付近は日本人にとっては「円高リスク」が減ったことは間違いないです!

円安、円高と個人が考えてもしょうがない部分ですが「強い円はどこ行った?」は今の円安や今後の円高はどのぐらいまで行くか?など参考になります!

・海外資産が多い日本だがそれは現地で再投資されて「円」に戻ってきにくい

・デジタル赤字などは膨らむ一方

過度な円安悲観する必要はありませんが円高になりにくい構造はあることが分かります!

米国高配当ETFの現状利回り

2025年4月22日現在の米国高配当ETFの利回りは

・VYM株価118.7ドル⇒利回り3.10%(過去平均利回り3.03%)

・HDV株価111.43ドル⇒利回り3.65%(過去平均利回り3.55%)

・SPYD株価40.52ドル⇒4.68%(過去平均利回り4.58%)

米国高配当株ETFは「過去平均利回り」よりも安い時に投資判断することを考えると現在利回りは過去平均利回り水準辺りです。

ケイシの過去米国高配当ETF投資事例

ケイシは米国高配当株ETFへは2020年から投資を始めて「2022年」「2023年」に買い増しもしました。

米国高配当株ETFで1番安定感のある「VYM」への投資を例に共有いたします!

↑VYMの買い付け履歴です。

2020年6月に初購入「株価77.125ドル」当時の分配金2.95ドルで「利回り3.82%」

2020年当時は何もわからず購入しました。

2022年10月に初めての追加購入「株価95.78ドル」当時の分配金3.22ドルで「利回り3.36%」

2023年10月に追加購入「株価約100ドル」当時の分配金3.33ドルで「利回り3.33%」

2023年10月の時はVYM利回り3.33%と過去平均利回りを10%近く下回っていて割安だと判断しましたが、「1ドル150円」の円安で投資を迷いました。

その時は

VYMの株価が10%割安

為替1ドル150円→135円と円高に10%振れても

利益はトントンにかな?と投資しました!

現在VYMは株価121ドル、為替は1ドル141円なので

株価では20%+、為替では約6%-で配当金も投資してから約5ドル貰えてますので利益はそこまでではありませんが悪くない投資です。

過去を踏まえて現在の米国ETFはどうでしょうか?

米国高配当ETFの買いはいつか

米国高配当ETFの現状利回りは過去平均水準です。

ですが為替が1ドル141円と為替では投資しやすくなっていることを考えると

円からドルへドル転して購入を考える上では打診買い水準にはきているかな?と判断!

実際ケイシも「楽天SCHD」を始めて購入しました^^

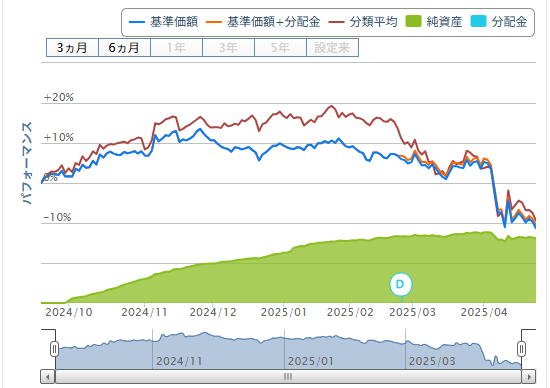

(出所、楽天証券)

楽天SCHDは2024年10月に設定されて高配当株投資家に人気の投資信託です!詳しくは過去記事参考にしてください。

大人気投資信託【SBI、楽天SCHD(年4回配当)】を円高、株安にて検討中!!

始まりが「10,000円」で現在株安、円高で「8,900円」付近まで株価下落で予想利回りでも4%を超えてきましたので打診買いです^^

円高がどこまで続くかは分かりませんが、円高進行するようなら米国ETFへの投資がしやすくなりますので1ドル130円、120円と下がっても買えるように準備しておきます。

まとめ

今回の記事では「為替リスク」をメインに米国高配当ETFへの投資判断を解説してきました。

個人的には1ドル141円付近で米国高配当ETFが過去平均利回り水準ですので打診買いから入りました!

1ドル100円などになれば為替で30%近く損失を出しますが、米国高配当ETFの良さは3か月に1回は分配金が出て為替リスクもならされて行くこともあります。

VYMを例にあげますと2023年10月に投資してから2025年4月までで「6回」分配金が振り込まれてその時の為替は1ドル150円~160円のあたりでもらえてましたので「為替差損」を緩和してくれています^^

【為替は読めない】を前提に米国高配当株ETFの過去平均利回り以下を基準に買い下がっていきます!

記事が参考になりましたら幸いです!

それではまた!!

最安値は誰にも分からないです

米国高配当ETFはそれぞれ特徴があります

ケイシが好きなプロテイン^^