おはようございます!ケイシと申します!

私はインデックス投資、日米高配当株投資をやっていますが一番好きなのは日本の高配当株投資です^^

今回の記事では負けにくいを意識した株の買い方を解説していきます!

全部説明しますと10記事ぐらいのボリュームになってしまいますので今回はPER,配当利回りを目安にしている高配当株投資の買い時を考えてみます。

今回は5分以内に読める記事にいたしましたので、皆さんの株の買い時の参考になりましたら嬉しいです!

株の買い時を考える

①まずは企業分析

⓶今後も成長、配当金維持が見込める会社を選ぶ

③買い時目安でPERと配当利回りを見る

④相場や価格は読めないと理解する

少し難しいかも知れませんが今回の記事で重要なのは③、④なので時間がない方はそちらに飛んでください!それでは解説していきます。

①まずは企業分析

私もそうでしたが企業分析が一番難しいですよね( *´艸`)知らない言葉を見ると拒否反応が、、w

ですが一度見る場所を抑えるとスムーズに分析できるようになりますので一緒に頑張りましょう!

IR_BANKで見るのがおススメです^^

・自己資本比率(40%以上なら倒産リスクは少ない)

・売上成長率(物の価格は上がっていくので増えていくのが望ましい)

・営業利益率(10%以上あれば優秀)

・現金(総資産が増えていくなかで現金も増えているといい)

・EPS(増えているのがいい)

・1株辺り配当金(減配せずに維持で増えていくのがいい)

・配当性向(少なすぎず多すぎない30~50%付近が理想)

・海外売上比率(成長が見込める国で事業をしているか)

こちらを説明するとこちらのブログを読んでもらえませんので詳しくはこちらの動画をどうぞ!!

海外売上比率はこちらで紹介されていませんでしたが、日本国内だけでも市場のシェア率が高く利益率の高いビジネスをしている企業ではそこまで重要視しなくて大丈夫です。

こちらの企業分析は過去を見るものなので未来に向けた分析も重要です。

⓶今後も成長、配当金維持が見込める企業か見る

企業によっては成長が見込めない分野の会社はあります。

例えば日本たばこ産業(JT)は売り上げはここ10年程横ばいから少し低下傾向でした。ですが海外売上比率が6割以上、円安130~150円の恩恵を受けて直近では売り上げを伸ばしています。

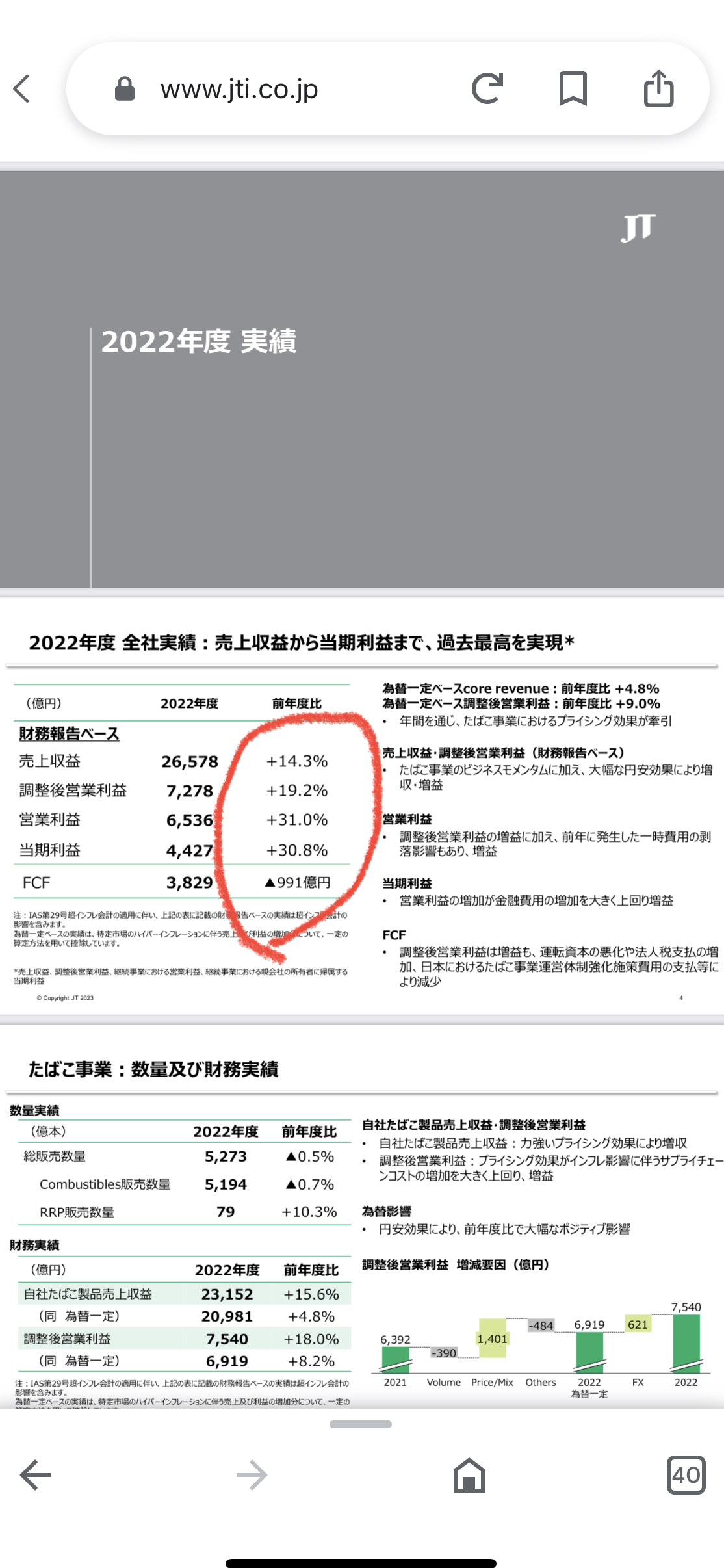

JTの会社報告書になりますが、

赤丸の売上前年比+14.3%増、当期利益30.8%増ともに過去最高を記録いたしました。

タバコは成長は見込めませんが高い営業利益率、海外新興国での喫煙率と日本たばこ産業は配当性向75%を宣言していますので、減配はあるかもしれませんが配当金ははらい続けてくれそうです。

日本たばこ産業は売り上げ維持、配当金維持での銘柄と位置ずけて売り上げも配当金も伸びる企業に投資するのが理想的です!!

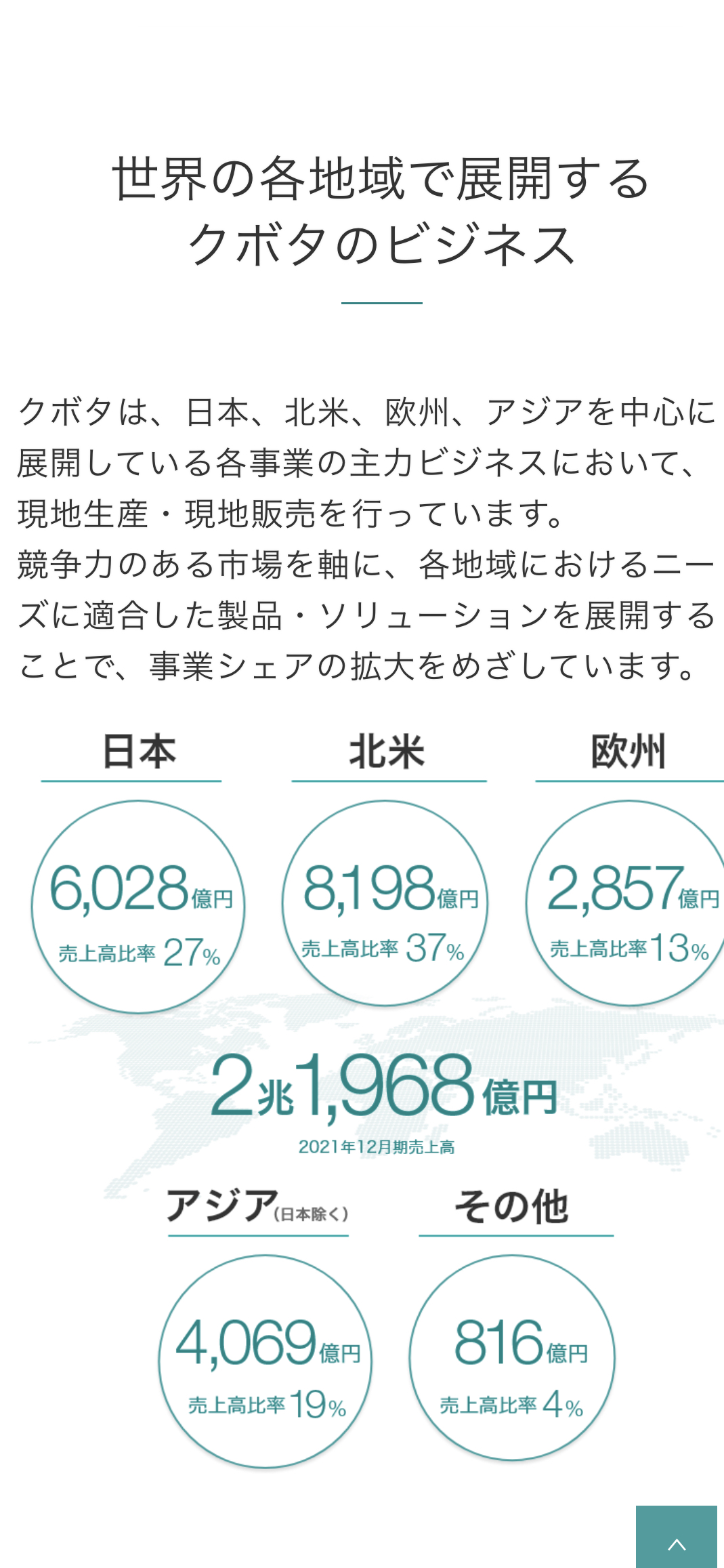

例えば農業機械世界第三位のクボタ6326は世界人口の増加、売り上げの7割以上を海外で稼いでいますので人口が減少している日本では食に関する売り上げは減っていくことが予想されていますが海外はアメリカ、アジア、ヨーロッパとバランスよく売り上げを上げています。

農業機械は規模拡大と顧客基盤のためのM&Aが比較的積極的な業界です。

クボタは2021年にインドの農業機械大手を買収しています。食を支えるインフラ産業として世界人口の増加と共に今後注目が集まる業界になるかもしれません。

※今が買いというわけではありません。

③買い目安でPERと配当利回りを見る

企業分析と配当維持と今後の成長を調べたら次は買い目安です。

買い目安は個人のシナリオによって変わりますのでこちらには私の目安を書いていきます。参考になりましたら!!

PERは株価収益率のことを言います計算方法は

株価÷1株純利益=PER

例:株価2000円÷1株純利益200円=PER10倍

米国のS&P500や日経平均株価などの指数のPERなども見れます。

Googleで日経平均株価_PERと調べると現在のPERが出てきます。

個別株投資をする場合はセクター平均PERを参考にもしますが基本は個別株ベースで調べます。調べ方はIR_BANKを見ます。

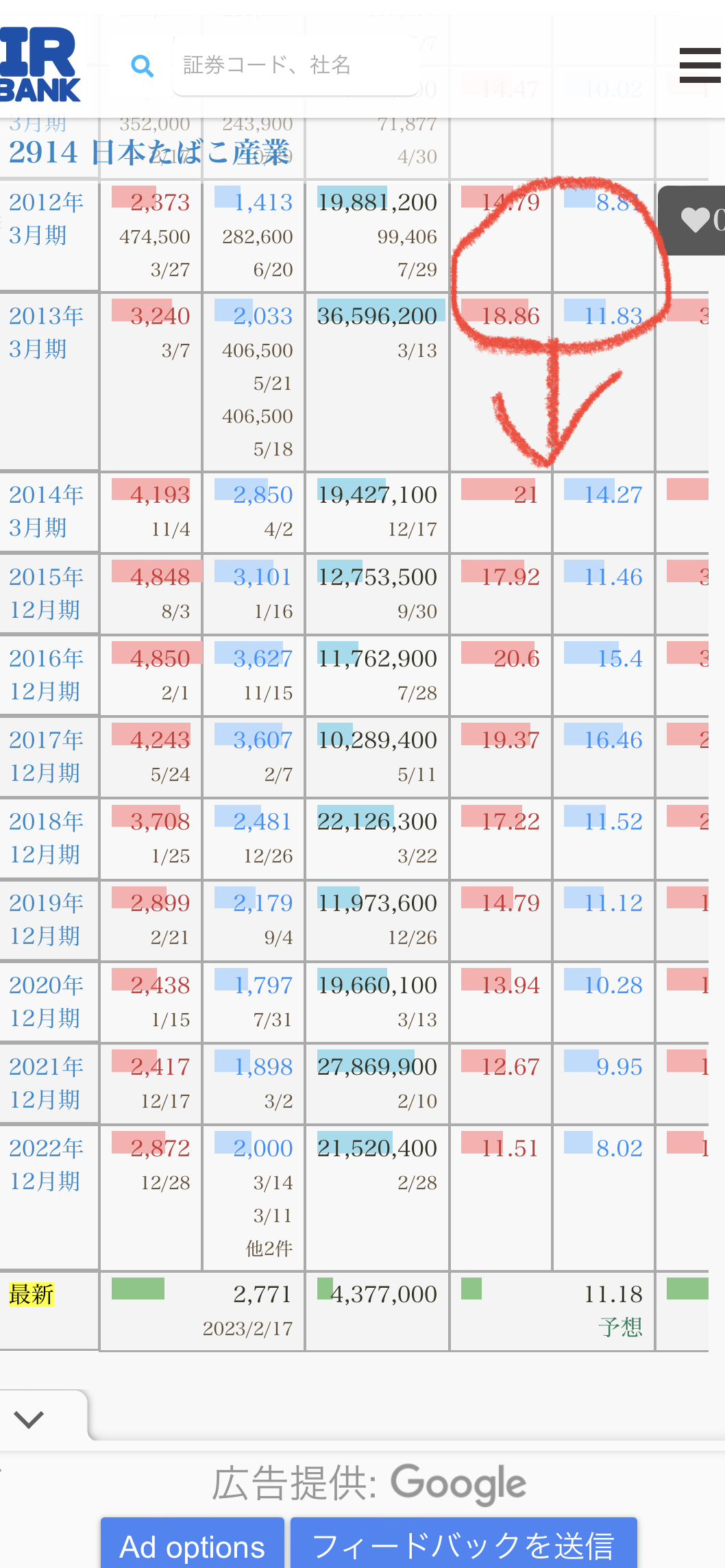

IR_BANKを開き企業名を入れると調べられます。写真は日本たばこ産業の過去と現在の

株価、PER,PBR

一番下の最新が現在の株価2771円、現在のPER11.18倍

現在PERの上の赤と青の数字は年度別PER値で赤が最高PERと青が最低PERになります。(分かりにくくてすいません、、)私の場合は最高PERよりも最低PERを見ます。

過去と比べて割安かを見たいので現在の日本たばこ産業のPER11.18%は

| 2019年12月期 | 最低PER11.12% |

|---|---|

| 2020年12月期 | 最低PER10.28% |

| 2021年12月期 | 最低PER9.95% |

| 2022年12月期 | 最低PER8.02% |

と年度別最低PERと比べて少し高いです。

2023年予想EPSが247円予想なのでJTの2023年2月20日の現在の株価2771円ではPER11.18倍

2022年12月期の最低PER8.02%倍になるには

株価2000円÷EPS247円=PER8.09倍

現在株価2771円から約30%近く株価が下がらないとPER8.09倍にはならないので過去の最低水準の株価で買い時を設定するとずっと買えないことになり機会損失になりかねません。

焦ってはいけませんが待ちすぎもよくないので配当利回りで購入を検討するのもおススメです!

JTですと2023年12月期の予想配当金は188円。現在の株価2771円

配当金188円÷株価2771円=配当利回り6.78%

なので配当利回り7%でJTを買いたい!!と思いましたら

配当金188円÷株価2680円=配当利回り7.01%

株価2680円付近が買う水準になります!株価2680円付近でのPERは10.85倍付近

配当利回り7.01%でPER10.85%を納得して買うと決めたら後は株価2680円まで落ちたら買う!!と決める。

株価が下落時はどこまで下がるか分からない、、となりますが買い基準を設けますと納得して買えますので参考にしてください。

④相場や株価は読めないと理解する

相場や株価は読めません。

相場を読める方がいましたら高配当株ではなく売買益狙いのキャピタルゲイン投資をする方がお金は増えます。

株価も相場の影響を受けてEPS(1株純利益)が減少するとどこまで下がるんだ!?と狼狽する時もあります。そんな時のために分散投資で配当金が減配しにくい会社や景気に左右されない一般消費財やインフラの業種に投資をするとポートフォリオ全体ではそこまで影響がない状態を作れます。

何が起こるか分からないからこそ長期、分散、資金投入も分散をすることが大事になります。

まとめ

今回は株の買い時な話をしてきました。

買い時の話は以下です

①まずは企業分析

⓶今後も成長、配当金維持が見込める会社を選ぶ

③買い時目安でPERと配当利回りを見る

④相場や価格は読めないと理解する

日本の個別株はアメリカのETFと比べると手間が多いです。ですが日本で暮らしているなら日本株を買うメリットは十分ありますので少しずつでも理解をしていくといいと思います!

私も最初は全然分かりませんでしたが1個づつ分かっていきましたので1個づつ一緒に学んでいきましょう!!

それではまた!!