こんにちは!ケイシと申します!

日米高配当株投資、日本個別株投資の投資判断や分析方法などを発信しています!

今回の記事では新しくREIT(東証REIT上場投信1343)に投資をし始めましたので解説します^^

最初に結論から言います!!

東証REIT上場投信1343のメリット3選

①小額から投資できる

②分散投資しているので管理がラク

③分散投資しながら高利回り

東証REIT上場投信1343のデメリット3選

①株式市場が不安定な時は売られやすい

②手数料がかかる

③株価も配当金も成長性は弱い

投資する時はメリット、デメリットを調べて「出口戦略」も考えて投資するのがおススメです^^

東証REIT上場投信1343は儲かるか?で言うと儲けは少ないと思います。

負けにくいか?で言うと2024年10月水準は悪くない時期かと思います。

解説を見ながら一緒に勉強しましょう!!

特定の銘柄への投資を推奨する意図はございません。

投資は自己責任自己判断でお願いします。

目次

東証REIT上場投信1343のメリット3選

①小額から投資できる

個別REITは1株から購入出来ますが1株株価が高い銘柄が多いです。

銘柄ランキング1位~5位までの株価で(2024年10月現在)

| 1位、いちごホテルREIT | 株価132,700 |

|---|---|

| 2位、日本ビルファンド投資法人 | 株価130,900円 |

| 3位、日本ホテル&レジデンシャル投資法人 | 株価70,600 |

| 4位、インヴィンシブル投資法人 | 株価62,100円 |

| 5位、日本アコモデーションファンド投資法人 | 株価634,000円 |

1株から買えても10万円以上する銘柄が多いです。さらにREITの中でも安定的で優良なREITは30万円、50万円と投資資金が多く必要になります。

ですが東証REIT上場投信1343では1口10株から購入出来て現在株価では「18,500円」ほどから投資できます。

REIT上場投信(不動産投資信託、Real Estate Investment Trust)の「口数」とは、その投資信託が発行している投資口の単位を指します。株式で言うところの「株数」に相当し、投資家が購入することのできるREITの最低単位となります。

投資金額が少なく済むと投資初期の方でも買いやすいですね。

②分散投資しているので管理がラク

東証REIT上場投信1343は「REIT全体」に投資しています。

REITの中では「住宅系」「物流系」「ホテル」「商業施設」など様々な業態のREITがあり個別に投資する際は「住宅系で安定」「外国人観光客が多いのでホテル系」など考えることが多くなりますが1343では全ての業態、東証に上場している全銘柄(約63銘柄)にまるごと投資しています。

コロナの時はホテル系、商業系などのREITはより売られて株価が戻るまでも少し時間が掛かりましたが「住宅系REIT」などは一時的な値下がりで一気に急回復しました。

もちろん全銘柄に投資している分、株価の値上がりマイルドになりますが

株価の乱高下も少なくはなりますので、長期で配当金を貰いたい方には悪くないETFです。

③分散投資しながら高利回り

分散投資をすると「配当利回りが高い銘柄」「配当利回りが低い銘柄」を買いますので

利回りが低くなりがちです。ですが東証REIT上場投信1343では2024年10月10日現在「株価1847円で利回り4.34%」あります。

配当利回りの計算は直近4回分配金の合計÷株価=現在配当利回り4.34%

信託報酬0.17%を引いても配当利回り4.17%ありますので十分高配当です。

日経平均株価の平均利回りは「約2%」

日経高配当50ETF(1489)の配当利回りは「3.49%」※信託報酬0.3%

日経高配当50ETF(1489)利回りは低くても数年間の日経平均上昇により株価値上がりは1343より優秀です。ですが信託報酬が高いです。

近年は下がりましたが0.3%はまだ高いです。

次はデメリットを見ます!

東証REIT上場投信1343のデメリット3選

①株式市場が不安定な時は売られやすい

REITは景気がいい時は安定した配当を提供する一方で、株式の一部と見なされるため、リスクの高い資産として扱われます。市場が不安定になると、リスク資産を手放す傾向が強まり、その結果REITも売られることがあります。

他にも実物資産の不動産は売却するにも日数が必要になるので、「流動性が高い」REITを売って現金などの安全資産に換える流れが多いです。

2024年10月現在の株価軟調の理由としましては、REITは借り入れを通じて不動産を購入するため、金利が上がると借入コストが増え、利益率が低下する可能性が高まっていることが一因です。金利の動きが不透明な今の状況では買いが入りにくい、、

②手数料がかかる

個別REITでは「信託報酬」などの手数料は掛かりませんが東証REIT上場投信1343は

「信託報酬0.17%」が掛かります。インデックス投資の信託報酬が0.1%以下の中では少し割高に見えます。信託報酬0.2%以下なら低コストではありますが0.17%で高く見えるのは投資家にとっては良い時代ですね^^

信託報酬は毎年必ず掛かる「コスト」なので安いに越したことはありません。

③株価も配当金も成長性は弱い

最後に少し残念な事実ですが東証REIT上場投信1343は株価への期待は少ないです。

(出所、Googleファイナンス)

↑の写真は1343の5年間チャートになりますが5年前の株価より約20%下落しています。5年間配当金を貰っている場合は受取配当金+株価でプラスマイナス0付近ではありますが、日経平均株価やS&P500などが最高値やバブル後最高値を更新している中ずっと低迷しています。

配当金も少し古いデータではありますが景気が悪い時は減配もあります。

(出所、https://www.japan-reit.com/etf/1343/dividend/)

年々賃料収入、売却益収入なども増えていて少しずつ増配傾向ではありますがREITは90%以上を配当金として出していますので不景気で賃料収入、売却益減少などがあり利益が減れば減配します。

さらに不動産は銀行からの借り入れをしますので「金利上昇」はダイレクトに利益悪化に繋がります。

REITは利益の大部分(日本の場合は90%以上、アメリカの場合も90%以上)を投資家に配当として分配しています。そのため、REITは投資家への分配金を経費として扱い、法人税をほとんど支払わないという仕組みになっています。

利益の大部分を配当してしまうため、成長スピードは緩やかです。

ケイシは1343をどう見ているか?

私は未来の株価も日本銀行の利上げにより、日本の金利がどうなるか?も分かりません。

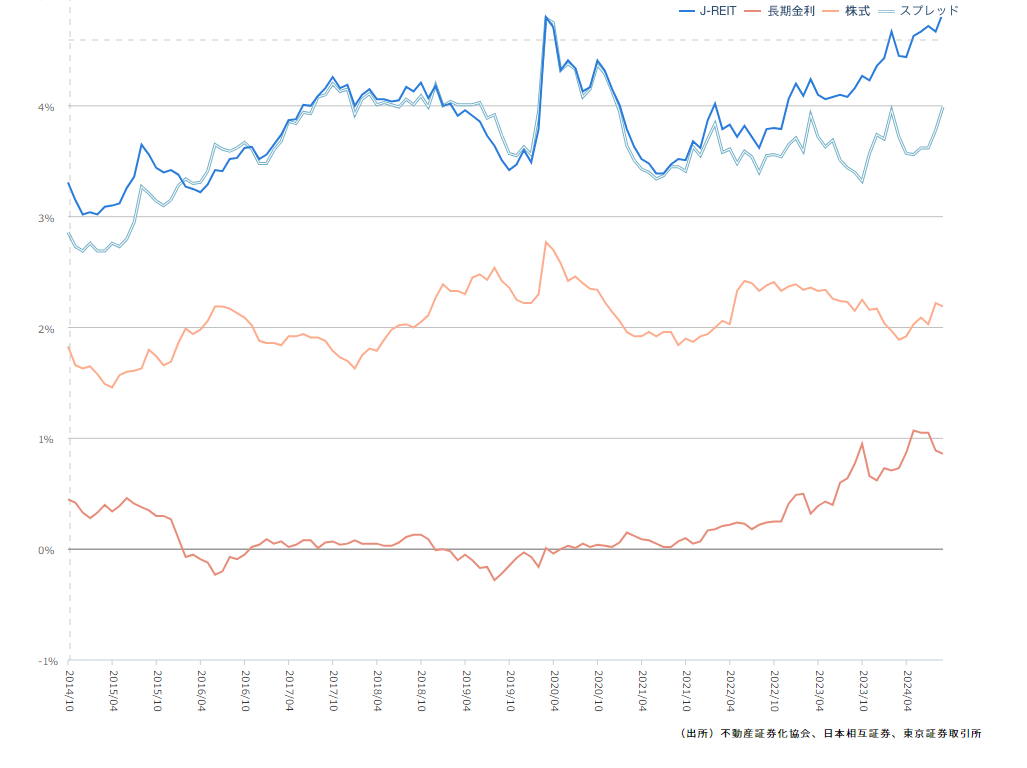

ただ直近10年間の平均利回りと比べると割安感が現在はあります。

(出所、https://j-reit.jp/market/03.html)

↑10年間の配当利回り推移です。「濃い青いチャートがJ-REITの利回り推移です。

利回り4%を切っている時期が多いのが分かります。

そして現在はREITが売られていることにより「利回り4.35%」過去10年から見ると割安に見えます。

優良高配当株のような株価も配当金も右肩上がりは期待できませんが、「割高な時に買わない」とケイシは決めていますので今は長期では負けにくい時期かな?とみています。

配当金を長期で貰いながら株価では負けにくいラインかな?という判断なので

リターンは株価+配当金で年利5%~7%程狙いです。

S&P500インデックス投資のリターンがここ30年は年利9%ほどありますのでわざわざREITに投資する必要はありませんが、

配当金で4.3%ほど貰いながらREITは売られていた分、評価が変わって株価も反転しないかな?と見ています。

未来は誰にも分かりませんが「高値」ではないかと。

【日経平均高配当株50指数連動型ETF1489】の株価チャートと【東証REIT指数連動型上場投信1343】の5年平均の株価チャートを見比べてみましょう!

(出所、Googleファイナンス)

上が「日経平均高配当株50指数連動型ETF1489」で5年前と比べると株価106%上昇(2.06倍)

下が「東証REIT指数連動型上場投信1343」で5年前と比べると株価マイナス22.61%です。

ここ5年間の成績を見ると勝負ありです、、

1343の株価に関してはマイナス22.6%ですからね( 一一)

スラムダンクの安西先生が期待していた新人「谷沢」がアメリカに行って

試合映像を見た時の名言【まるで成長していない」

を超えて1343の株価はマイナス成長です。

ですが未来は分かりませんので割高ではなく市場に期待されていない今、少し購入しておくのはポートフォリオの分散を考えても悪くなさそうです。

投資する際は最悪の想定をしておく

ケイシが個別銘柄やタイミング投資の高配当株ETFに投資する際は最悪をイメージして購入も数回に分けます。今回の1343の場合は

・株価がこれからも右肩下がりで減配もある。

例→配当利回り4.35%で購入したが20%減配で配当利回り3.48%に減配。

株価も売られて含み損で20%

現在、株が売られている理由の一つで金利上昇による利益低下で減配があるかも?という思惑はあると思います。

そうゆうことが起きても大丈夫なように、過去10年平均配当利回りと比べても割安なのを確認して最初の1回目の購入をして、株価がもっと下落した時にまだ買える余力を取っておくことが大事です。

割安なのには理由やリスクがあることを前提に慎重に行動して最悪に備えております。

【未来は誰にも分からない】このことを常に頭に置くことを忘れない!!

それでも現在の1343の利回り水準は悪くないと思います。

まとめ

今回の記事では【東証REIT指数連動型上場投信1343】について詳しく解説してきました!

ここ5年では「日経平均高配当株50指数連動型ETF1489」やS&P500と比べても完敗です。

メリットデメリットはこちら。

東証REIT上場投信1343のメリット3選

①小額から投資できる

②分散投資しているので管理がラク

③分散投資しながら高利回り

東証REIT上場投信1343のデメリット3選

①株式市場が不安定な時は売られやすい

②手数料がかかる

③株価も配当金も成長性は弱い

ポートフォリオのリスク管理はしながら分散投資の一つとして購入しました。

長期で保有して配当金で利益確定しつつ、REITが見直されるまでゆっくり待とうと思います。

最後まで読んでいただきありがとうございました!!

それではまた!!

割安な時に買うメリットを書いた記事です。

高値掴みをして細かいナンピン買いは禁物です。