おはようございます!ケイシと申します!

私はインデックス投資、日米高配当株投資を実践していますが一番好きな投資は日本の高配当株投資です^^

今回の記事では2月に購入した銘柄の三菱地所8802を買った理由などを解説していきます。経済状況も考慮しながら解説していきますので参考になりましたら幸いです。

目次

三菱地所8802を購入した理由

①金利上昇に弱い不動産セクターの中でも守りが強く見えた

⓶過去の最低PER、過去配当利回りと比べて割安に見えた

③株主還元方針も明確にしていて長期経営計画も無理なく見えた

こちらの3つになります!あくまで私の分析になりますので、どんな分析をして個別株をみんな買っているのかな?の参考になりましたら幸いです^^

それでは解説していきます。

不動産セクターの説明

最初に不動産セクターの説明をしていきます!

三菱地所は不動産セクターに分類されます。2022年12月の日本銀行の実質的な長期金利の利上げは不動産市場にはマイナスです。同マイナスかというと

・不動産セクターはマンションや商業施設などを開発や購入する時は銀行から借り入れをする、借り入れ金利が高くなるのは利息支払いが多くなり利益が少なくなります

・個人でも住宅購入の際の金利上昇による購買意欲低下などもあります。

・金利上昇は不動産需要の低下につながり、需要が低下すると不動産価格も上がりにくくなり不動産会社の売り上げ減少の要因になります

なので不動産売買などで伸びていた会社は今後も売り上げを伸ばしていけるかは少し不安があり、2022年12月から不動産セクター全体が株を売られる状況になりました。

そんな不動産セクターのなかでも

売買で利益を上げているのか?賃貸料で売り上げを上げているのか?フランチャイズ加盟料などで売り上げを上げているのか?で金利上昇に対しての影響が変わります。

今回の日本銀行の長期金利の引き上げでダメージが大きいのは売買益で利益を上げている会社です。

金利が上がることにより不動産売買は減少していきます。金利が上がっているアメリカでは住宅着工件数は減少していってます。金利が低いとローンをしてでも家を買う方がアメリカはインフレで年々家の価値が上がっていってるので積極的にローンを組みますが、金利が上がると銀行に払う利息がより多くなるので買う人が減ります。

金利が上がる→利払いが多くなり購入する方が減る→需要が減ると資産価値の上昇は鈍化する→不動産売買は少なくなる

なので不動産セクターでも安くなったから株を買うぞ!!と安易に手を出すと痛い目をみるかも、、

なので不動産セクター全体が下落している中で金利上昇の影響が少ない会社はないかな?と探していましたら三菱地所を見つけました!!

①金利上昇に弱い不動産セクターの中でも守りが強く見えた

三菱地所が金利上昇に強そうに見えた理由は以下です。

・営業利益の6割以上が丸の内などのオフィス賃料

・住宅事業は利益の10%未満

・海外事業は伸びている

・高い営業利益率20%付近(10%以上が高いと言われるラインです)

事業が多角化されておりメイン営業利益が賃料である。不動産会社では国内事業のみの会社が多いですが、海外事業もやっている。

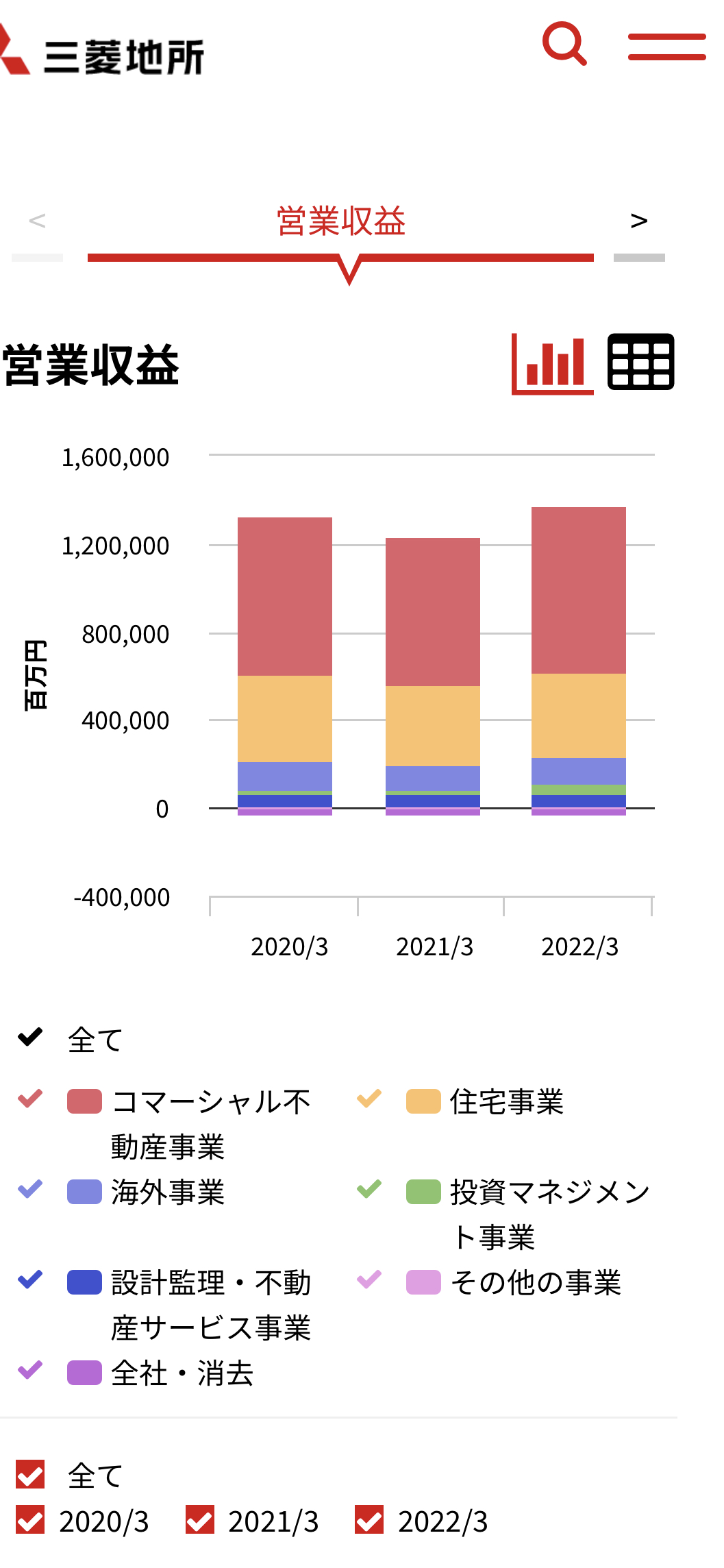

写真は2020年3月期から2022年3月期までの3年間の三菱地所の営業収益のまとめです。コマーシャル事業がオフィスなどのビル事業のことです。

賃料収入は安定した収入なのでコロナ渦でも減少はごく一部でした。

海外事業も売り上げの10%程度ですが伸びています。

自己資本比率は30%程度です。固定資産が79%ほどあり固定負債も56%ほどありますので流動資産は少ないです。増える資産に対しても現金は少ないので不動産の価値が三菱地所の資産の大半です。

固定資産に寄っているのは少しリスクでもあります。ですが持っている不動産が有楽町、丸の内と日本でも有数の好立地です。固定資産ばかりで流動性がないのを嫌う方はいるかと思いますがいい土地は強い!こちらは頭に入れておくのがいいです^^

⓶過去の最低PER、過去配当利回りと比べて割安に見えた

未来に投資をするのですが、過去の平均を参考にするのは分析をするうえでとても重要になります。

三菱地所の過去の年度別最低PERはこちら

| 2018年3月期 | PER安値19.38倍 |

|---|---|

| 2019年3月期 | PER安値17.09倍 |

| 2020年3月期 | PER安値11.88倍 |

| 2021年3月期 | PER安値14.8倍 |

| 2022年3月期 | PER安値13.28倍 |

5年間の最低PERの平均でPER15.28倍になりますので現在のPER13倍付近は安いです。なぜ安いかは金利上昇局面での利益が減ることを想定しての安さなのでもっと安くなる可能性はあります。

配当利回りでも現在の配当利回りは

配当金38円÷株価1630円=配当利回り2.33%

決して高配当株とは言えませんが三菱地所の過去の配当利回りは2%を切っていることが多かったので現在の配当利回り2.33%は三菱地所の中では高利回りになります。

三菱地所は配当性向30%と明言していて過去に減配もあります。

利益が伸びないと配当金も増えませんのでリスクの一つです。

③株主還元方針も明確にしていて長期経営計画も無理なく見えた

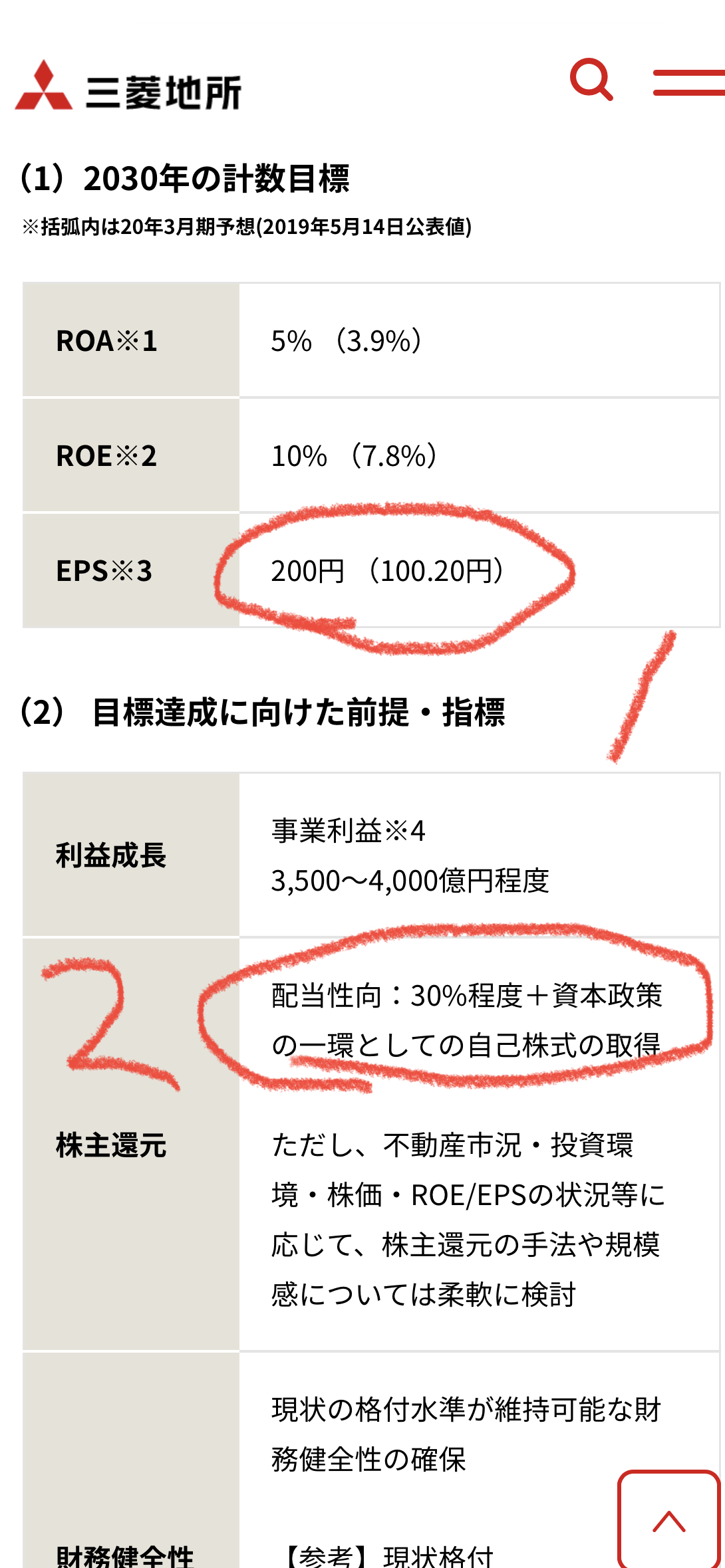

三菱地所は2030年までの長期経営計画を出しています。

一部写真を載せます。

👆は3つの事業で2030年まで会社を成長させます!!の資料の一部です。

・国内事業・海外事業・ノンアセット事業の3本柱です。国内事業は丸の内再開発での計上戸数の増加での利益上昇、海外事業では開発と住宅事業をアジア、欧州、米国で使い分けながら利益を伸ばす計画みたいです。

最後にノンアセット事業では今の三菱地所はアセット(固定資産)の事業比率が高いのでノンアセットの投資マネジメント事業やAI・ロボティクスなどの最新テクノロジーを活用しながら事業トライアルなどで利益を伸ばす計画。

写真は2030年での三菱地所の計数目標です。

赤丸①が2030年目標EPS200円

赤丸⓶が株主還元方針です。配当性向30%を目標にしています。

2023年3月期での予想EPSは125円予想、配当金は38円予想です。

2030年の目標EPS200円の配当性向30%は配当金60円。

現在の配当金38円から配当金60円は1.5倍の配当金増配予定です!!

もちろん金利上昇により利益幅は少なくなる可能性はありますが、海外事業、ノンアセット事業と事業の多角化借り入れをおこさない事業を伸ばす予定の三菱地所なら目標に到達できなくても利益は伸ばす!!はず、、

まとめ

今回は1つの会社の分析をしました。買った理由は以下です。

①金利上昇に弱い不動産セクターの中でも守りが強く見えた

⓶過去の最低PER、過去配当利回りと比べて割安に見えた

③株主還元方針も明確にしていて長期経営計画も無理なく見えた

こちらでした。

社会情勢、事業計画、過去と比べての割安度、株主還元方針と調べることはたくさんあります。

難しいことは人に頼るのも大事ですので気になる銘柄がありましたら「問い合わせ」で質問してみてください!個別に返信するわけではありませんが「ブログ」にて分析の回答をします^^分析してほしい方はぜひ問い合わせしてください!!

それではまた!!