こんにちは!ケイシと申します!

日米高配当株投資、日本個別株投資の投資判断や分析方法などを発信しています!

今回は11月の配当金一覧です。

9月権利日の銘柄で配当金支払いが早い企業からの入金が多数ありました。子供のクリスマスプレゼントの足しにします^^

今回の記事は特定の銘柄への投資推奨記事ではございません。

投資は自己責任自己判断でお願いします。

目次

ケイシ保有の11月配当銘柄一覧

11月配当金はこちら

| 銘柄名 | 保有株数 | 取得利回り | 配当金入金額(税引き前) |

|---|---|---|---|

| セブン&アイ | 100株 | 2.44% | 2000円(株主優待2000円アリ) |

| 信越化学工業 | 20株 | 3.6% | 1060円 |

| 二ホンフラッシュ | 300株 | 4.07% | 5400円 |

| 村田製作所 | 280株 | 1.79% | 7560円 |

| 未来工業 | 50株 | 4.14% | 2500円 |

| NTT | 3300株 | 4.81% | 8580円 |

| ジャックス | 18株 | 4.66% | 1620円 |

11月は6銘柄合計【28720円】の配当金を頂けました。

セブン&アイは優待も含めて投資、村田製作所は値上がり目的と高配当株目的ではない株もあります。銘柄1つづつ軽く解説します。

銘柄解説

①セブン&アイ

2024年8月の日経平均株価の暴落時に急いで購入しました。配当金+株主優待の合計利回りが3.75%を超えたので購入(配当金40円×100株+株主優待2000円で計算)

米国事業の不振、日本でも上げ底騒動などにより少し売り上げは低調でしたが財務面でも「自己資本比率35%」「有利子負債比率74%」と万全ではないものの倒産の危険は薄いと判断。

8月中旬にカナダ企業からの買収案が出てから株価は急反発、11月には創業家と伊藤忠商事などで「MBO(マネジメントバイアウト)」の話が出てきて現在は時価総額6兆8000億円ほどで株価2600円付近で推移しています。

(出所、Googleファイナンス)

カナダ企業買収提案金額は「株価2700円で時価総額7兆円」

創業家がMBOする場合「時価総額9兆円規模で株価3200円程度」になるか?

といわれていますが、株式市場ではまだMBOが成立するか懐疑的で現在株価2600円辺りで推移している状況です。

②信越化学工業

塩化ビニル樹脂、半導体シリコンウエハで世界首位の企業です。

直近決算では売上、営業利益(本業の利益)共に約6%上昇と堅調に増えています。

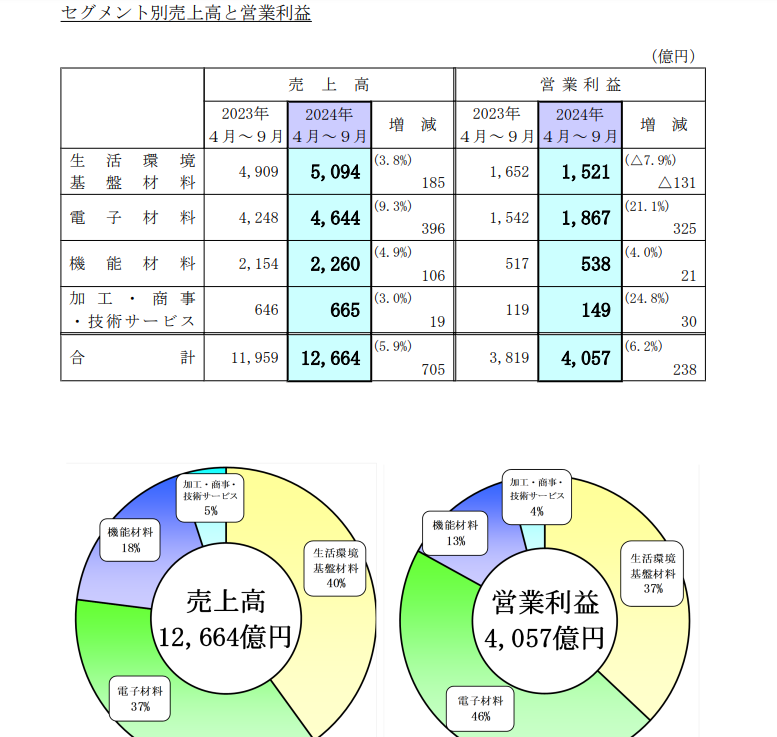

(出所、信越化学IR資料)

売上1番の塩化ビニル(生活環境)はコスト増により利益は少なくなっていますが他の3つのセグメントは利益も売上増により増えています。

値上げなどにより売上が増えても「コスト増」により「利益」が伸びない企業はあります。

重要なのは「利益」ですので決算などを見る際は「営業利益(本業の利益)」を見るとその企業が値上げ時代(インフレ)に強い企業か分かります^^

信越化学工業は「高配当株」ではありませんが、高財務かつ高収益企業なので利回り3%を超えたところで購入しました。現在配当金106円から計算すると「株価3500円」ほどなので現在株価5600円は配当金目的では買わない企業です。

ですが優良企業なのは間違いないので株式市場が不安定で株価下落局面では積極的に買い向かいたいですね。

③二ホンフラッシュ

二ホンフラッシュはマンション向け内装ドア国内首位の企業です。

国内事業4割、中国事業6割と中国事業が二ホンフラッシュを支えてきました。

中国不動産は低迷中でいつ回復するかは不透明で、中国事業6割の二ホンフラッシュの業績も悪いです。

(出所、二ホンフラッシュIR)

「売上9.7%減、営業利益65.8%減」と赤字ではありませんが数字的には厳しい状況

1年の半分で「EPS11.22円」と通期業績予想「EPS78.10円」は未達になる可能性は高いです。

現在二ホンフラッシュは株価も安値で「PBR0.55倍と配当利回り4.37%」は最安値圏にあります。

ではなぜ株価は上がらないかというと、最初にも書きました「中国事業懸念」が大きいです。国内事業は前年比微減(96.4%)ではありますが「受注残高107.8%」と通期では前年比+になりそうです。

中国の売上は2年以上停滞していますが、中国政府の経済政策などが今年秋に出ましたので、これから巻き返しなるか?

今のところは投資家の期待はそこまで高くないです。

二ホンフラッシュの財務状況は「自己資本比率73%」「流動資産305億円に対して流動負債104億円」と簡単に倒産する企業ではありません。

現在時価総額206億円と小型株で財務優良なことを考えると、割安なことで企業ごと買いたいとなる可能性もあるかもしれません。※シナジーがある企業ならいいですね^^

④村田製作所

キャピタル目的(値上がり)ですが増配企業で配当金が入りました^^

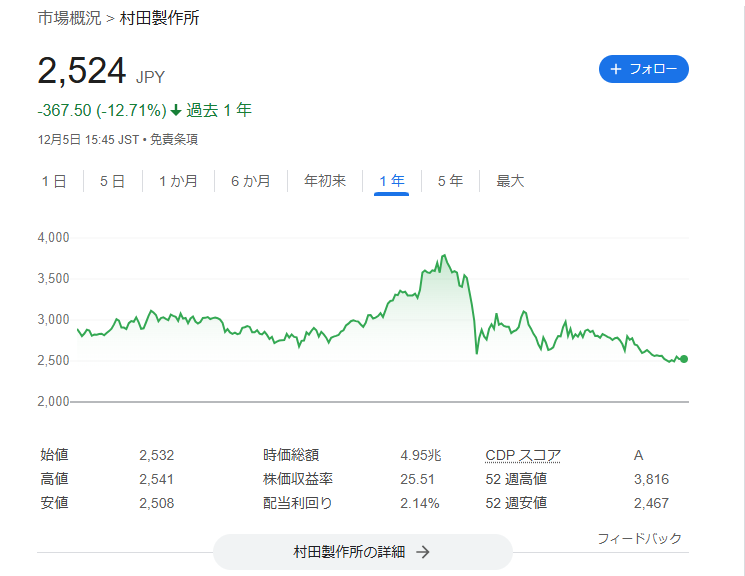

村田製作所は電子部品大手で世界首位の「積層セラミックコンデンサー(MLCC)」が売上、利益率も高いです。MLCCはスマホ、車載用、データセンター向けなどなくてはならない部品です。最近は「中華圏売上5割」と中国リスク懸念などにより株価は軟調

(出所、マネックス証券)

↑売上の92%が海外なので「為替」にも大きく左右されます。

企業の想定為替レート145円(このぐらいで1年の為替は収まると想定)なので現在の為替150円は村田製作所の売上と利益を押し上げます。

2024年7月の決算説明会では為替1円の変動で売上90億円、営業利益約45億円の為替影響があるようです。

村田製作所の想定為替レートと現在の為替考えると

・5円の円安は売上450億円、営業利益225億円の業績押し上げ効果があります。

(出所、Googleファイナンス)

株価は年初来安値圏、通期業績予想は半年過ぎて55%程は達成していて最終的には予想を上回る売上、利益になりそうです。

現在PER20.2倍、PBR1.85倍は村田製作所の5年平均よりはどちらも割安。

2027年までの中期方針が控えめだったが堅実な村田製作所なら計画を軽く超えることに期待したい(‘ω’)

⑤未来工業

未来工業は電材、管財、配線器具などで高収益の企業です。

配当性向50%目安で今期は予想EPS261円、配当金130円の予想

10月決算で予想EPS283円に上方修正、配当金は130円に据え置きでした。

業績が分かれば配当性向50%分を払ってくれるなら配当金は141円ほどに。

業績上方修正により軟調だった株価は反転。

(出所、Googleファイナンス)

安値圏を抜けて割安感は薄れましたが、株主還元姿勢、高財務高収益な企業なのでチャンスがあれば買い増したいです。

⑥NTT(日本電信電話)

個人株主数日本一の企業です。

携帯3社(docomo、au、ソフトバンク)の中でも海外売上20%程あるのはNTTのみ。

NTT法改正、業績も少し悪いので株価は低迷中です。

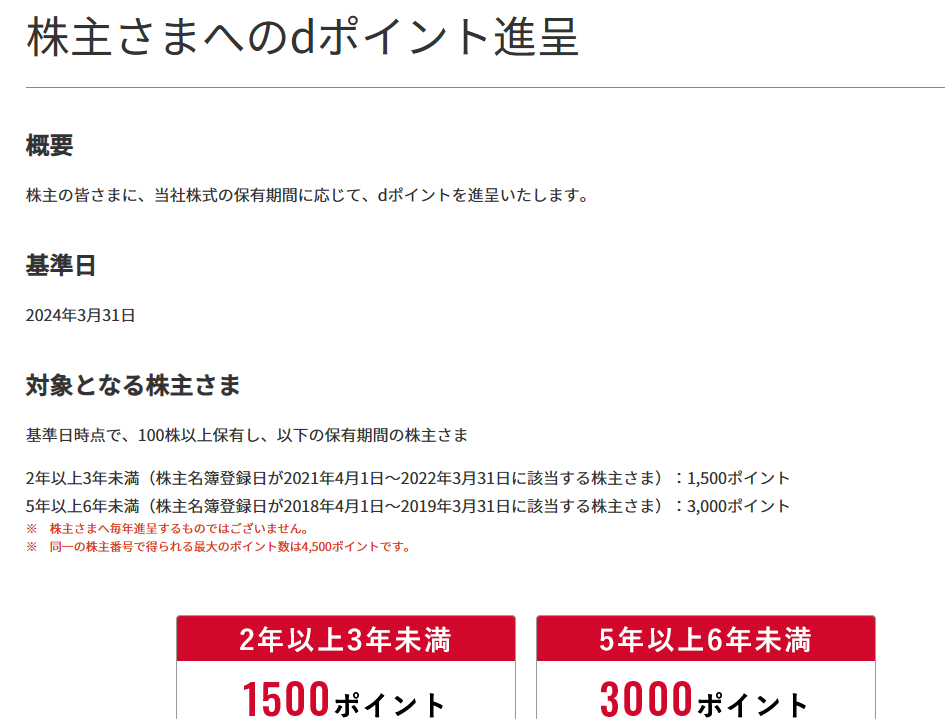

株主優待の体験が手軽!!

100株(約1万6000円)を長期保有でdポイントが合計4500ポイント貰える。

配当利回りも現在3.33%ほどで増配してくれている企業なので成長性は少ないですがリスクリターンで考えると低リスクではありそうです^^100株保有に限りですが

(出所、同社IR)

⑦ジャックス

MUFG(三菱UFJ)の信販大手。オートローン(車購入の時の借り入れ)が主力。

売上が伸びていたインドネシア、ベトナムで貸し倒れ(貸したお金が返ってこない)により業績下方修正。

今年8月に減配も発表して、株価は低迷。累進配当は宣言していませんでしたが210円→180円の30円減配は投資家心理的に良くなかったようです。

配当性向35%目安を守ることも大事ですが、今回の下方修正では配当性向を一時的に引き上げてでも配当金維持なら評価も下がらなかったかな?と

ジャックス予想EPS562円→下方修正EPS475円

配当金210円→修正配当金180円

下方修正EPS475円で配当金210円維持で「配当性向44%」

ジャックスのような金融系銘柄は配当性向50%を超えると少し不安になりますが配当性向44%ならそこまで無理はないラインでした。

海外事業が今後も芳しくないことを予想して早めの対処なのかな?と予想しております。※他の企業でも東南アジア事業は苦戦を強いられています。

ジャックスは日本売上87%で海外事業は13%程なので海外事業低迷は致命的にはなりませんが、日本国内は売上頭打ちで伸びしろのある海外事業苦戦はネガティブなのは間違いないです。

金融株は業績は振れ幅があることを承知で「配当利回り5%の株価3600円辺り」で買い増し検討!!

まとめ

今回は2024年11月配当金を紹介しました。

配当金を持続的に「維持」or「成長」していくために個別株投資では中身をしっかり確認したいですね^^株価低迷、配当金下方修正などがあっても

・なにが原因で?

・低迷は持続的か?

などを見ると不安も少なくなります!

今回の配当金報告が参考になりましたら幸いです!!