こんにちは!ケイシと申します!

日米高配当株投資、日本個別株投資の投資判断や分析方法などを発信しています!

2024年10月。米国の各種経済指標が強いことが分かり、期待が高まっていた【米国金利下げ期待】の後退により

・為替「ドル円は円安へ」※10月24日で1ドル152円半ば

・円安局面では買われていた日本株は政治不安などの理由もあり軟調です。

株価が軟調な時こそ、タイミング投資好きな方には最高の時間ですね✨

結論から先に言いますと買っている銘柄はこちらです。

①バンガード・超長期米国債ETF(EDV)

②東証REIT指数連動型ETF(1343)

③JR東海

①、②は高配当株、③はキャピタルゲイン狙いでの投資になります。

1つづつ解説します!

今回の記事で分かること。

・米国生債券と米国債ETFは違うもの

・J-REITは過去10年間ではコロナショック以外では一番割安

・個別株投資では1つのニュースや株主還元が弱いなどで優良企業でも売られる

目次

①バンガード・超長期米国債ETF(EDV)

EDV(Vanguard Extended Duration Treasury ETF)は、米国財務省が発行する超長期国債(Treasury Strips)に投資するETF(上場投資信託)です。主に、満期が長い(20~30年)の米国国債の元本部分(クーポンなし)に投資します。

利回り4.2%(10月25日現在)

経費率0.06%(安い)

特徴は以下です!

①デュレーションが長い

「デュレーション」とは、債券価格の金利変動に対する感応度を示します。EDVのデュレーションは非常に長いため、金利が下がると価格が大きく上昇する一方、金利が上がると価格が大きく下落する傾向があります。

②低リスクだが価格変動が大きい

投資対象が米国債のため、元本の返済リスクは低いものの、価格変動は大きいです。特に金利変動に敏感なので、金利の動向によって大きく上下します。

③金利低下局面で有利

金利が低下する局面では、EDVの価格が大きく上昇する可能性があり、投資家にとって有利です。ただし、金利が上昇する局面では逆のリスクが生じます。

2007年12月から運用が始まり約17年の歴史があるETFです。

株価推移はこちら

(出所、Googleファイナンス)

設定来から株価マイナス22%、、

元本維持しながらクーポン(利息)を貰えるのが債券投資の良さですが

「債券ETF(上場投資信託)」ですと株価変動も減配もあります。

債券ETFのメリットは

・小額から投資できる

・流動性が高い

・再投資がしやすい

などがあります。

デメリットは「生債券」と違って元本保証がなく、減配もあるところです。

為替リスクもあるので、投資する際のドル円レートは注意が必要です。

17年間運用していて設定来株価マイナス22%の投資商品になぜ投資するのか?

それは米国金利が下がれば値上がり益を狙えるから。

米国金利は2024年10月現在4.75%~5.00%で2024年9月に約4年ぶりの0.5%の利下げがありました。利下げが始まった理由としては米国景気に少し陰りが見えたから。

最近の米国景気はこちらの東洋経済オンライン記事参考にしてください。

米国景気は少し8月、9月で揺らぎましたが10月の経済指標が強い数字が出てきて「利下げ期待」が後退して米国10年債券利回りも上昇しています。

(出所、SBI証券)

一時米国10年債券利回りは3.6%まで利回りが下がりましたが、」10月25日現在米国10年債利回りは4.24%まで上昇」

金利が下がると債券価格は上がります。

金利が上がると債券価格は下がります。

金利と債券価格はシーソー

ケイシは米国債券に関しては値上がりして40%ほど株価上昇したら売却をする予定です。

先にも書きましたが「元本を維持しながら利息を貰うなら生債券」の方が適しています。

債券ETFに投資した理由は「分配金を貰いながら将来の利下げによる株価上昇をゆっくり待って利益を出す」という戦略です。債券ETFには2023年7月頃から投資していますが今のところ利下げによる株価上昇は少ないです。

同じ時期に投資した米国高配当ETFの方がリターンが大きいです。

ですがこちらは結果論でしかないので「米国景気が陰り金利が下がってくる未来」にも少し投資しておくのは分散投資としては悪くないと思ってます^^

債券ETFの「EDV」がこれから多少の値上がりは見込めますが「インデックス投資のリターンを超えるか?」に関しては未来になってみないと分からないです。

個人的には米国景気悪化の未来にも少しは資金を振り向けておきます。

債券投資は米国生債券が投資がオススメです。こちらの本が読みやすく勉強になります。

②東証REIT指数連動型ETF(1343)

2つ目は東証REITに丸ごと投資出来るETFの1343に新規投資を始めました。

詳しい内容はこちらの記事参考にしてください。

高配当かつ割安!!【東証REIT上場投信1343】配当利回り4.3%超え!!

・利回り4.4%

・運用手数料0.17%

REITに関しては個別REITで

・アドバンス・レジデンス投資法人

・GLP投資法人

などに投資をして(GLP投資法人は売却)優良REITを買っていこうと試行錯誤をしましたが以下の理由でお弁当パックのETF投資へ変更しました。

個別REITではなくETF投資に切り替えた理由

・個別で集めていくと投資金額が大きくなってしまう

・優良REITは利回りも低くなる

・ETF運用手数料0.17%は少し高いがの見込めるラインと判断

・個別で分析や決算を見なくて済む

こちらの「不動産投信ポータルサイト」をみると分かりますがケイシが投資していた2銘柄は東証REITの中では利回りが低めでした。

・アドバンス・レジデンス投資法人(利回り3.85%)

・GLP投資法人(利回り4.42%)

不動産投信ポータルサイト

東証REIT全体で「利回り4.94%」ある中、優良REITをだけですと少し物足りない利回り。かといって利回りが一番高い「いちごホテルリート法人(利回り8.95%)」などに投資をして株価含み損+減配を食らうのは本末転倒、、ということでREITに関してはお弁当パックでいいかな~とたどり着きました。※2024年10月現在たどり着いた結論なのでゆくゆくは変わる可能性は十分あります。

東証REIT58銘柄あるうちで1株10万円以下で買える銘柄は「14銘柄」

個別優良REITで買い集めようとすると数百万円規模の資金が欲しくなります。

なので1口10株から買える1343は資金管理もラクで分散投資(58銘柄)も効いているので投資対象としてはアリ!と判断しました。

(出所、https://j-reit.jp/market/03.html)

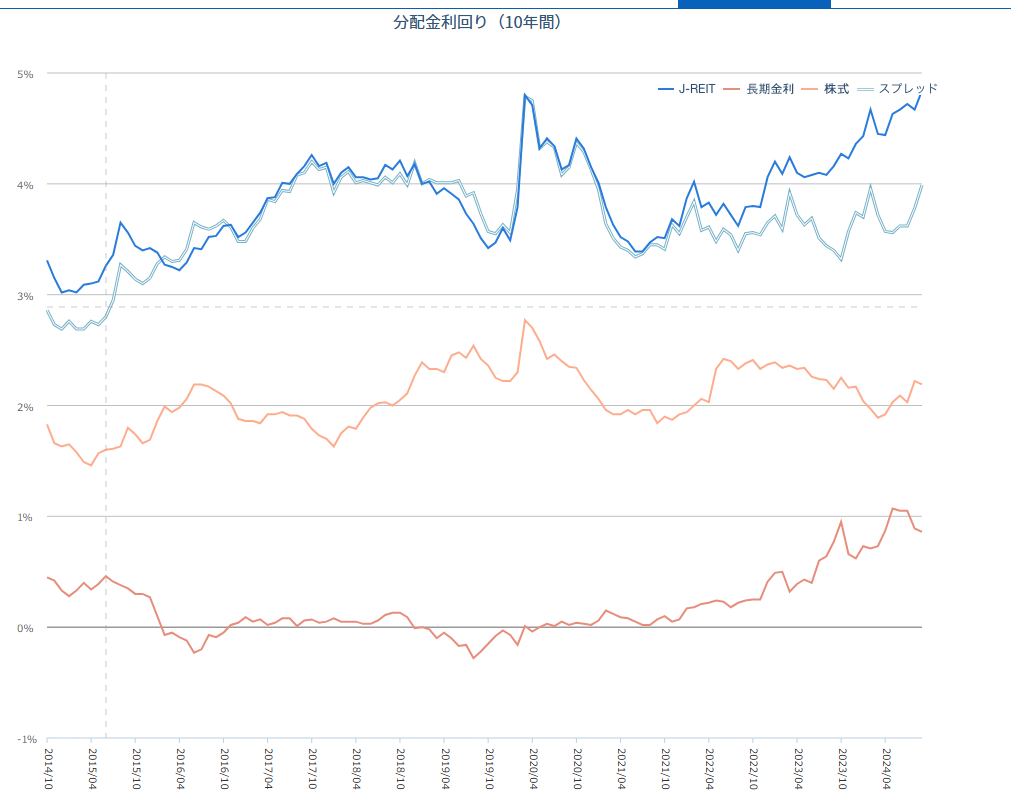

↑のチャートは「J-REIT」「長期金利」「株式」「スプレッド」の10年間の分配金利回りのチャートです。

ここ10年を見て「コロナショック」の時以来の分配利回り5%が近くなってきました。

ここ10年はアベノミクスによる金融緩和により、不動産市場は活況でした。

最近の株価下落、利回り上昇の背景は日銀が利上げすることによる利益減少(減配懸念)

他の投資商品への資金シフトによる売却などが理由にあげられます。

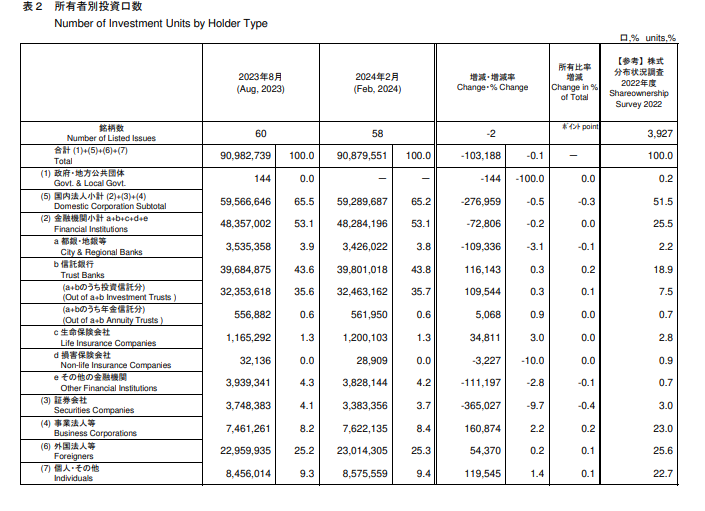

(出所、日本取引所グループ

↑東証REITに投資している人の割合の表になります。

国内法人、外国法人などで投資割合が90%以上です。個人の割合は10%以下

REITの株価は個人がどうにか出来るものではないので、「株価軟調」「利回り上昇」の今は負けにくい投資になるかな?と判断

1343は新NISAの枠で購入

新NISAの積み立て投資枠、成長投資枠はどちらも「オルカン」に投資していました。

チャンスがあれば「米国高配当ETFのVYMあたりを購入しよう」と思っていましたが2024年はチャンスが来なかったです。

新NISAの成長投資枠は2024年後半に買い時が来た場合で2割ほど残しておきましたが

・ドル円レート(円安)

・S&P500が過去最高を更新

と今年に関してはタイミングを逸してしまった。

インデックス投資なら生活防衛資金や数年以内に使うお金以外は投資するのが合理的なのは理解した上で、タイミング投資を一部取り入れています。

・分析に時間を使うと時間が溶ける

・分析したのにインデックス投資より利回りが低い

なども理解しています。

インデックス投資が最適解な理由はこちらの書籍参考にしてください。

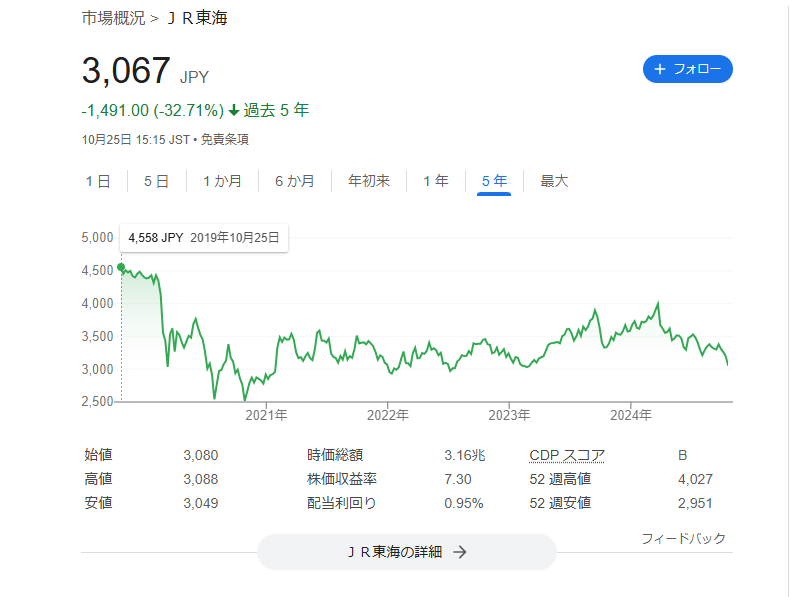

③JR東海

JR東海へは2021年1月から投資していて約3年ぶりの追加投資。

投資理由としては

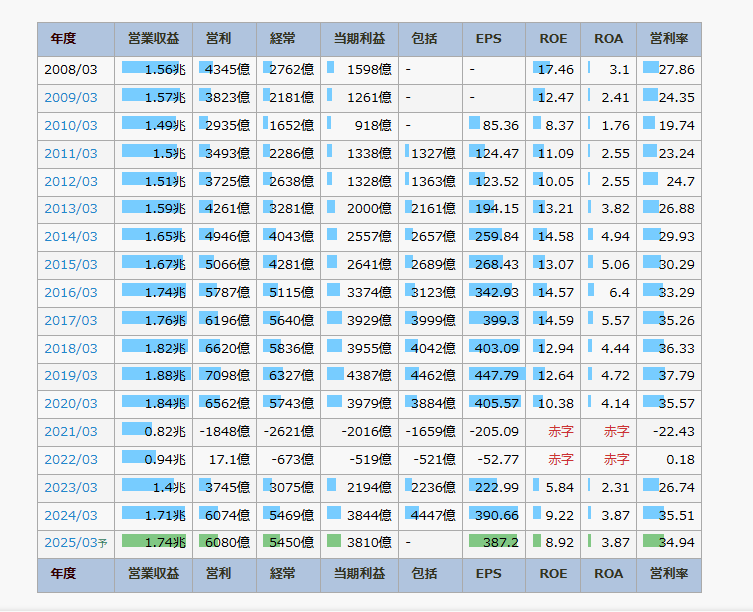

・営業利益率34%、ROE9.7%と高収益

・PER8倍、PBR0.71倍と割安(JR東日本でPER16倍、PBR1.21倍)

※2024年10月現在

株主還元強化やリニア不安(後述)が無くなれば優良銘柄と見直しが入り株価反転期待

株価の値動きはこんな感じ

2024年3月期には売上、利益もコロナ前にほぼ戻り今期の2025年3月期も好調予定です。財務状況もコロナショック前よりも強固になっています。※現金は持っていて、有利子負債も減らしている

①リニア新幹線が遅延している

②株主還元が弱い

①リニア新幹線が遅延している

こちらの記事参考にしてください。

こちらのニュースが出たのは2024年4月、株価は4月をピークに下落中です。

工事遅延により「工事費用増」「投資資金回収遅延」などが株価にネガティブ影響。

②株主還元が弱い

他のJR各社と比べて株主還元が弱いです。

JR各社の配当性向はこちら

| JR東海 | 予想配当性向7.7% |

|---|---|

| JR東日本 | 予想配当性向28% |

| JR西日本 | 予想配当性向34.4% |

| JR九州 | 予想配当性向34.6% |

他のJR各社は配当性向30%ある中10%を切る配当性向、、

JR東海は昔から株主還元は弱いです。リニア新幹線への投資があるので株主還元するより「事業投資優先」です。(利益を自分の事業へ再投資)

ですが昨今は株主還元が弱い会社は買われにくい投資環境です。

リニア新幹線開業が遅延になった今、資金調達のためにも株価対策があるか注目。

株主優待も他のJR各社と比べても弱いです。

株主優待は説明すると長くなりますので割愛しますが、新幹線へ乗った時の割引率が低いです。

まとめ

今回の記事では2024年10月に投資した3つの投資先の解説をしました!

投資先3つはこちら

①バンガード・超長期米国債ETF(EDV)

②東証REIT指数連動型ETF(1343)

③JR東海

色々行動してもインデックス投資のリターンより少ない場合はありますが、今回の記事でも解説したように投資リターン以外に経済の勉強、株価が下落している理由など知識や経験が積み上げられるのが個別株投資や債券投資の良さです。

情報がある場所を探すのも勉強になりますね^^

それではまた!!

今回の記事は特定銘柄への投資を推奨する記事ではございません。

投資は自己責任自己判断でお願いします。