こんにちは!ケイシと申します!

日米高配当株投資、日本個別株投資の投資判断や分析方法などを発信しています!

今回の記事では高配当株を割安な時に買うメリット3選を書いていきます!!

早速3つの結論です^^

①将来のリターン向上

②リスクが低い場合が多い

③株数を多く買える

上記3つになります。

分かり易く説明するためにROE、営業利益率、時価総額などの話は今回は省きます。

1つずつ解説します。

今回の記事は特定の銘柄への投資推奨記事ではございません。

投資は自己責任自己判断でお願いします。

①将来のリターン向上

安く買って高く売るのが投資でもビジネスでも大事と言われています。※高配当株は売らない投資とはいえ【トータルリターン】でインデックス投資を超えるリターンを私は目指しています。

例→1株1000円の株式を1000円で「100株買うと10万円」10年後1500円になっていたら株価で50%のリターン。

この株を800円で買っていた場合はリターンがどうなるか?

例→1株800円の株式を「100株買うと8万円」10年後1500円になっていたら株価リターンは87%のリターン。

10年後の株価は1500円と変わらなくても1000円から20%安くなった800円で買うとリターンが「50%」から「87%」と37%も増えます。

ケイシは昔「機会損失」だと思いそんな割安でもないタイミングで株を購入していた時期がありましたが、20%下落したところで株式を購入できると得られるリターンが20%ではなく37%と分かりせめて「割高」な局面では買わないようにしています。

【株式投資の儲けは我慢料】という投資格言もありますので安く買うは常に意識したい^^

②リスクが低い場合が多い

日本高配当個別株の時点で「個別株リスク」はありますが、割安な時に購入出来れば下値はそこまで深くないことが多いです。

株式市場が不安定な時は「高PER株や直近で株を多く買っていた人の資金が抜けやすい傾向」があります。

例→最近はAI需要と円安恩恵により株価が急上昇していた「村田製作所」

(出所、Googleファイナンス)

2024年7月まで3か月ほどで株価30%上昇により好調でしたが7月高値で「PER30倍」を超えて村田製作所の5年平均PERの23倍程度から大きく割高へ。

割高局面、短期資金流入と資金が抜けやすい所で日銀利上げ、米国景気不安、円高と色んな事象が重なり8月5日には年初来安値まで下がりました。

やはり割高を示してる株は購入しても少額にしないと痛い目をみますね、、

高配当株投資は「逆張り投資」に分類されます。※株価が不調な時に買う

ですが株式の基本は「順張り」です。※株価が好調な時に買い上値を追う

インデックス投資で「順張り積み立て」高配当株投資で「逆張りタイミング投資」は戦略としても悪くないです。

その分すでに株価が下落している銘柄は「適正価格」に近い分下落幅も限定的になることが多いです。例えば「NTT」

(出所、Googleファイナンス)

今年1月に「株価191円」の高値から下落をしていて、7月31日「160円」から8月5日「145円」と約10%株価下落しましたが、直近で株価下落していた分そこまでの下落にはなりませんでした。

株価は日々変動しますが「振り子」と一緒で

・株価が高すぎると適正価格に力が働き

・株価が安すぎても適正価格に力が働きます。

NTTが現在割安か?でいうと割高ではなさそうというふわっとした回答になります。

割高ではないなら「適正価格or割安」付近なので株価が下落すると買いが入りやすくなりますので株価は下がりにくくなります。

適正価格か割安水準で買えれば「負けにくい投資」にはなりますが、絶対勝てる投資ではありません。

万年割安株という言葉があるように、NTTのような「成熟企業(成長速度があまりない)」は投資家からの期待が薄いです。※私はNTT大好きですが^^

適正価格か割安と判断出来るのは「現在EPSで判断している」ことで株価下落は将来EPSの減少予想で株価下落はもっとあるかも?という視点は常に持ちつつ慎重に買い進めたいですね。

③株数を多く買える

①の「将来リターンの向上」と同じですが、こちらは同じ資金を使うなら安いという事は株数を多く買える!ということです。どういうことか?

①10万円の資金で株価1000円の株なら100株買えます。

②10万円の資金で株価800円で買えると125株買えます。

10年後株価1500円になっていた場合

①株価1500円×100株=15万円

②株価1500円×125株=18万7500円

株数を多く買えていた分リターンはより多くなります^^

後は「高配当株投資」なので株数が多く買える分、配当金も増えます✨

①10万円の資金で1株配当40円の株を100株購入「配当金4000円」

②10万円の資金で1株配当40円の株を125株購入「配当金5000円」

10年間で

①受け取り配当金総額「4万円」

②受け取り配当金総額「5万円」

※増配なし想定

こちらも株数が多く買えていた分、貰える配当金は多くなります^^

利益をまとめますと

①株価5万利益+配当金4万円=10年で「9万円利益」リターン90%

②株価8万7500円+配当金5万円=10年で「13万7500円利益」リターン137.5%。

リターンが47.5%多くなりました。

割安な時に同じ株数を買うだけですとリターンは少なくなりますが、同じ資金で株数を多く買えるタイミングを狙うメリットを理解できると「割高な時は手を出さない」「株数が少なくなるから」と買いたい病にかかっても踏みとどまれますw

割安か割高か判断するには

私は高配当株式分析で「割安」か?「割高」か?の判断は

・過去平均PER

・過去平均PBR

・過去平均配当利回り

の3つを見ています。買う時の判断でチャートの形や出来高も見ますが「割安か?」では3つをみます。

前までは「IRBANK」「ヤフーファイナンス」「バフェットコード」などの無料サイトで地道に計算してましたが最近は、マネックス証券の銘柄スカウターを使うことで分析時間が大幅に少なくすることが出来ました!!

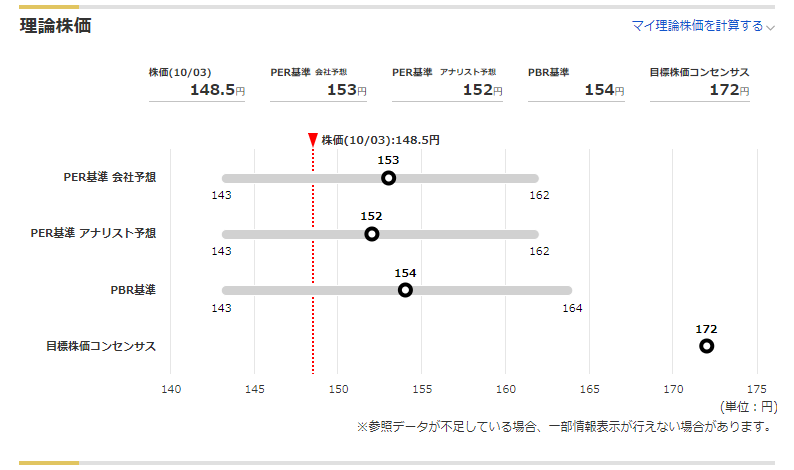

本日ブログ内でも解説した「NTT」の場合

(出所、マネックス証券)

上の3枚のように

・現在PER、PBR、配当利回り

・最大5年平均PER、PBR、配当利回り

・5年間での最高、最低PER、PBR、配当利回り

などが簡単に見れます。

マネックス証券の銘柄スカウターを使う前までは

IRBANKで数字を足したり割ったり電卓をたたいてました(; ・`д・´)w

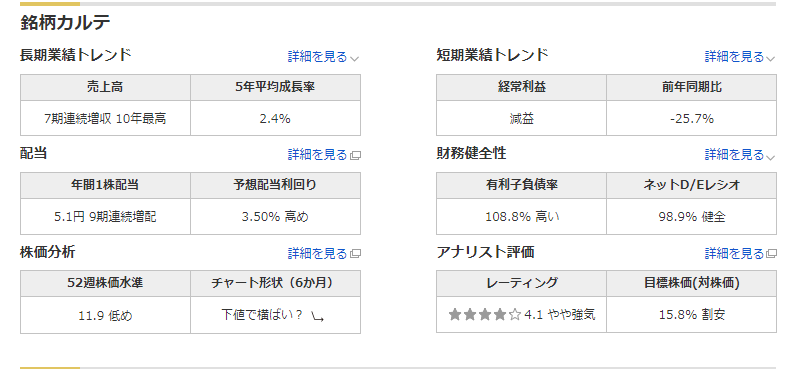

他にも

・売上の国内、海外の割合(円安になると利益が上がるのか?などがわかる)

・理論株価(PER、PBRで今は割安か?など)

・銘柄カルテ(財務状況、チャートなど)

など1つのツールでこれだけ調べられるのは銘柄スカウターが神ツールという意味も使ってみて納得いたしました。

(出所、マネックス証券)

SBI証券、楽天証券で運用している方が多いと思いますが、銘柄分析に特化しているマネックス証券の銘柄スカウターは時間短縮、見やすさでかなりおすすめです!!

まとめ

今回の記事では割安な時に買うメリット3選を解説してきました。

①将来のリターン向上

②リスクが低い場合が多い

③株数を多く買える

解説でも書きましたが、「EPS」の減少などがあった場合、今の時点では割安でも急に割高になる可能性もあります。

銘柄の分散、業種分散をして投資をしてリスクは出来るだけ減らしていきましょう!!

銘柄分析では「マネックス証券の銘柄スカウター」は見やすさ、時間短縮とかなりおすすめです。

それではまた!!

割安な時かは分からないが「現場で体感」することでより精度が上がります。

2023年2月に購入した株式の【三菱地所8802】購入理由三選